UNE NÉCESSITÉ POUR SAUVEGARDER ET DEVELOPPER CE SECTEUR DANS UN CONTEXTE DE CONCURRENCE DÉLOYALE ACCRUE

JUILLET 2022

TÉLÉCHARGER LA NOTE

TÉLÉCHARGER LA NOTE

ÉLÉMENTS DE CONTEXTE

L’industrie navale représente en France environ 12 milliards d’euros de chiffre d’affaires et 45.000 emplois. Elle intègre l’ensemble de la chaine de valeur des chantiers intégrateurs, équipementiers, sous-traitants, bureau d’ingénierie etc. et est capable d’assurer tout le cycle de vie du navire de sa conception et construction, à son exploitation technique optimale et à sa déconstruction. L’industrie navale est fortement implantée dans les territoires littoraux et fait vivre des écosystèmes entiers autour de ses activités de construction, permettant la dynamisation des villes et régions où ils se trouvent.

Le secteur de l’industrie navale est confronté à de nombreux défis économiques, sociaux et technologiques. La concurrence déloyale étrangère hors du marché de l’Union Européenne a affaibli les chantiers français dans leur capacité à exporter mais aussi de vendre à leurs propres armateurs qui préfèrent souvent des chantiers à moindres coûts et aux pratiques déloyales quitte à passer outre quelques règlements propres à la construction navale en France. Un exemple récent est l’achat d’un navire de pêche au Maroc qui est importé en France comme navire de plaisance avant de changer d’usage et ainsi échapper à certaines règlementations qui auraient un coût supplémentaire pour l’armateur.

Afin de permettre à l’industrie nationale de continuer à être un des fleurons mondiaux de la construction de navires plusieurs outils de l’Etat doivent être créés ou adaptés. Plusieurs outils ont été mis en avant durant le Fontenoy du maritime dont on peut se féliciter, notamment la simplification du suramortissement vert ou le cumul du crédit-bail avec la garantie interne. Ces améliorations étaient nécessaires mais pas suffisantes.

Trois outils méritent d’être étudiés et travaillés dans un dialogue Etat Industrie :

- la mise en place rapide d’un dispositif d’accompagnement pour le financement du surcoût d’achat et d’installation sur les navires des technologies de verdissement

- la modification de l’arrangement OCDE sur le financement des programmes à l’export

- le développement du tax lease

Cette note vise à développer le premier de ces outils.

La mise en place rapide d’un dispositif d’accompagnement

Pour le financement du surcoût d’achat et d’installation sur les navires

des technologies de verdissement

Le secteur maritime est aujourd’hui responsable de près de 3% des émissions mondiales de gaz à effet de serre (GES). 90% du commerce mondial est assuré par transport maritime avec des navires fonctionnant encore essentiellement au fioul lourd1. Ce constat a amené les autorités à renforcer le cadre réglementaire en matière de réduction des émissions atmosphériques (polluants et gaz à effet de serre) pour l’industrie maritime, la décision la plus marquante étant celle de l’Organisation Maritime Internationale (OMI) qui a adopté en avril 2018 une stratégie pour réduire les émissions de GES de la flotte mondiale de 50% d’ici 2050 par rapport à 2008 et ces objectifs seront vite encore renforcés. A cet objectif s’ajoutent désormais ceux du European Green Deal (EGD) qui vise une réduction générale pour l’économie de -55% des émissions à horizon 2030 et -90% d’ici à 2050, par rapport à 1990. Prévus pour être opérés sur 30 à 40 ans, les prochains navires commandés comme les navires existants2 devront intégrer des technologies permettant de répondre aux objectifs 2050 de l’IMO et de l’EGD ou être en mesure de s’adapter aux nouvelles technologies à venir.

La réalisation de ces objectifs passera obligatoirement par des investissements importants dans de nouvelles technologies « vertes », en particulier avec l’utilisation de carburants alternatifs bas ou zéro carbone. Parmi ces technologies clefs on peut notamment citer la pile à combustible, les systèmes de propulsion vélique, les cuves de stockage et les systèmes de mise en oeuvre des carburants alternatifs marins (notamment hydrogène liquide, méthanol, ammoniac, GNL), les systèmes d’économie et de récupération d’énergie ou encore les batteries. Il est important de préciser que ces investissements couvriront non seulement le développement et la « marinisation » de ces technologies mais également leur passage à l’échelle industrielle3 jusqu’à leur installation à bord sur des navires de type et taille variés, jusqu’aux navires à passagers de grande taille construits par Chantiers de l’Atlantique (CdA). En effet, en construction navale, l’innovation est la plupart du temps implémentée à bord de navires réellement exploités commercialement, et non de prototypes non-vendus.

Cet effort d’investissement pour le verdissement des grands navires de commerce pose aujourd’hui problème tout particulièrement en Europe. En effet les chantiers de construction navale européens ont structurellement peu de marges de manoeuvre financières, et leurs clients, en majorité des armateurs de croisière, ressortent fortement endettés de la crise sanitaire de la COVID-19. Les surcoûts associés à ces technologies « vertes » représentent jusqu’à 20% du coût total du navire sur des navires à forte valeur ajoutée comme les navires à passagers et peuvent largement dépasser 50% du coût du navire sur des navires à plus faible valeur ajoutée comme les navires marchands. La prise de nouvelles commandes de navires « verts » apparaît donc très incertaine et nécessiterait un mécanisme de soutien au moins temporaire qui permettrait de réactiver l’investissement et assurer le carnet de commande des chantiers, dont Chantiers de l’Atlantique, après 2025.

1 Le transport maritime est la solution de transport la plus efficace, d’un point de vue économique comme écologique (malgré le fioul lourd principalement utilisé), C’est pourquoi elle représente une part si importante du commerce mondial et relativement une part faible des émissions de GES par rapport à d’autres industries (cf. Annexe 1).

2 Afin d’atteindre les objectifs de 2030 et 2050, l’OMI met en place des objectifs intermédiaires de plus en plus sévères (indices EEDI, EEXI et CII). Ainsi, dès 2023, l’intensité énergétique des navires existants doit être substantiellement améliorée pour tous les types de navire, avec des exigences très fortes en particulier pour les porte-conteneurs (-20 à -50% suivant la taille), ce qui constitue dès maintenant un véritable challenge pour les armateurs.

3 La plupart de ces technologies ont un degré de maturité insuffisant et ne s’inscrivent pas encore dans une trajectoire de décroissance des coûts, gage d’une commercialisation compétitive à grande échelle.

Que font les Européens ?

Le plan de relance de l’Italie comprend un volet spécifique pour le financement de navires verts de 800 millions d’euros sur la période 2021 à 20264 au sein du plan pour la mobilité durable. Ce mécanisme de soutien bénéficiera surtout au constructeur naval Fincantieri. Ce dernier l’utilise déjà comme argument commercial auprès de ses potentiels clients armateurs.

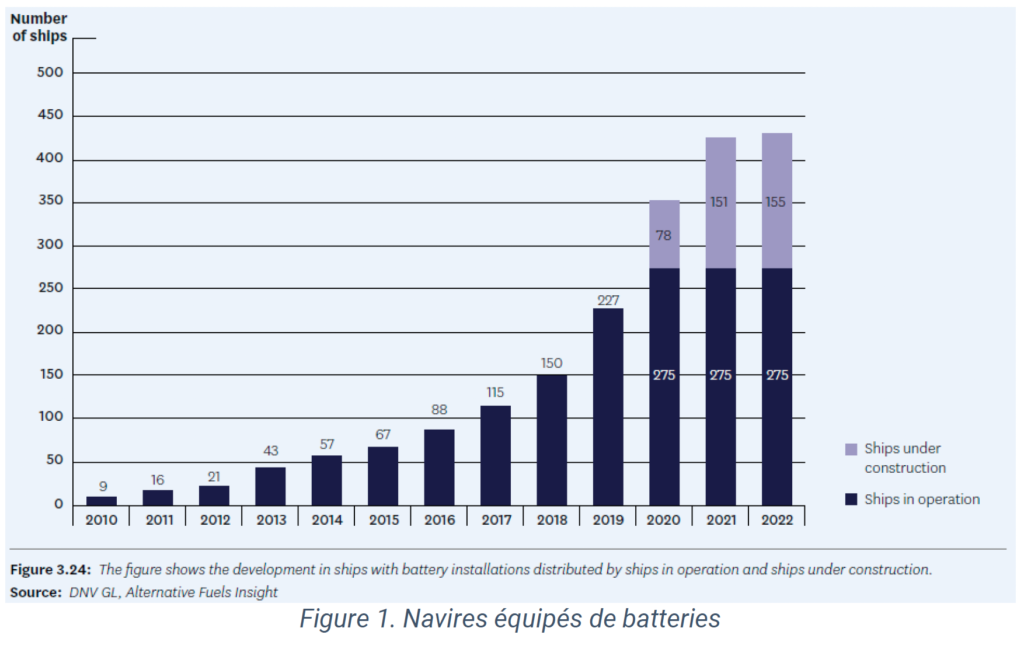

La Norvège a mis en place le fond ENOVA, qui en 2018 a financé pour plus de 200 millions d’euros dans le verdissement des technologies dont un projet de navire côtier à propulsion hydrogène pour 10 millions d’euros cette année-là. Depuis sa création, Enova a soutenu l’installation de batteries et de système d’efficacité énergétique sur 155 navires équivalent à un soutien de plus de 140 millions d’euros, contribuant au financement de près de la moitié des navires avec des batteries dans le monde.

Sur le volet Hydrogène, Enova a soutenu en 2020 pour un montant de 26 millions d’euros deux projets de navires à hydrogène liquide. 5

Les Pays-Bas ont mis en place un Green Deal on Maritime and Inland Shipping Ports6 entre notamment le gouvernement central, les régions, les organisations professionnelles, les armateurs, les industriels et les ports. Parmi les points d’actions, figure notamment l’objectif commun d’explorer les moyens de financer les projets de réduction des GES de bateaux fluviaux et maritimes. Parmi les dispositifs en place, le « sustainable innovative shipbuilding subsidy » (SDS) vise les chantiers de construction et de rétrofit qui proposent un projet d’innovation.

4 PNRR Piano Nazionale di Ripresa e Resilienza : https://www.governo.it/sites/governo.it/files/PNRR.pdf

5 Enova Annual Report2020

6 https://www.greendeals.nl/sites/default/files/2019–11/GD230%20Green%20Deal%20on%20Maritime%20and%20Inland%20shipping%20and%20Ports.pdf

La Finlande7 et les Pays Bas8 ont créé des lignes de financement spécifiques pour le développement des énergies propres sur les navires.

En Allemagne, Le ministère des transports et des infrastructures promeut l’utilisation du GNL comme carburant marin dans le cadre de la stratégie de la mobilité et des carburants du gouvernement9 avec l’objectif de réduire les émissions et améliorer la qualité de l’air notamment dans les ports. Les coûts additionnels d’investissement sont aidés à hauteur maximale de 40 à 60% des coûts éligibles en fonction de la taille de l’entreprise avec un maximum de 8 millions par équipement et par projet de retrofit. Un budget total de 278millions d’euros est visé pour les armateurs qui choisissent le GNL d’ici la fin 202110. D’autres énergies que le GNL sont également aidées pour le maritime en Allemagne.

Le dispositif de subventions pour l’installation de technologies alternatives pour une alimentation électrique à bord et mobile à quai respectueuse de l’environnement pour les navires et bateaux propose une aide de 40% (60% pour les PMEs) pour les surcoûts d’investissement.11

7 https://www.oecd.org/finland/peer-review-finland-shipbuilding-industry.pdf

8 https://www.oecd.org/sti/ind/peer-review-netherlands-shipbuilding-industry.pdf

9 https://www.bmvi.de/SharedDocs/EN/Documents/MKS/mfs-strategy-final-en.pdf?__blob=publicationFile

10 https://www.bav.bund.de/DE/4_Foerderprogramme/7_Foerderung_LNG/Foerderung_LNG_node.html

11 https://www.bav.bund.de/SharedDocs/Downloads/DE/Bordstrom/Foerderrichtlinie.pdf?__blob=publicationFile&v=4

Limite des mécanismes de financement existants pour soutenir le secteur de la construction navale

La construction navale européenne se distingue des autres secteurs industriels12 par la taille des ouvrages qu’elle produit en série très limitée (moins d’une dizaine d’unités), par leur haut degré de complexité et de sophistication, leur valeur (plus d’1 Md€ pour les plus grands navires de croisière) et enfin l’utilisation commerciale des navires prototypes (1er de série d’une nouvelle classe de navire). Les effets d’échelle de production industrielle y sont donc réduits. Par rapport aux industries automobile et aéronautique, il est plus long d’atteindre les volumes permettant la réduction des coûts et une commercialisation compétitive.

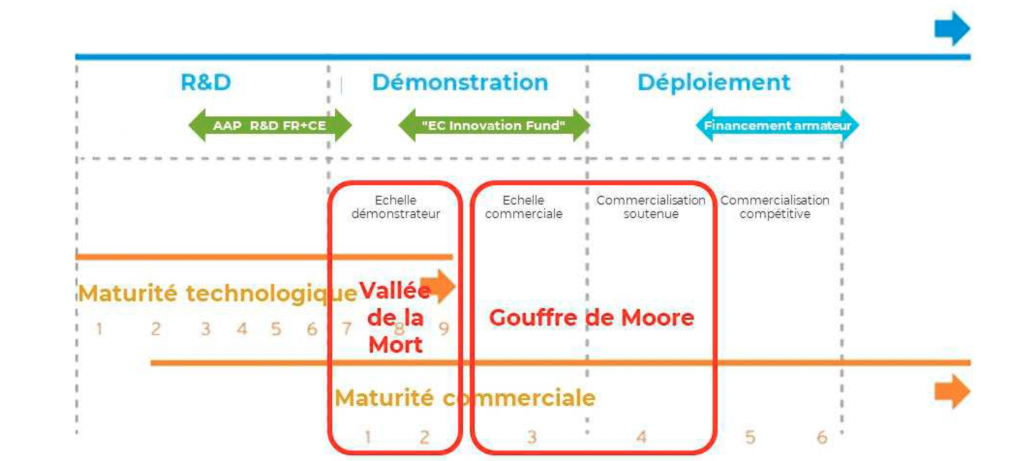

Les mécanismes actuels d’aide à l’innovation dont bénéficie le maritime couvrent bien les phases amont de développement de nouvelles solutions technologiques (Technology Readiness Level / TRL < 7) avec des niveaux de financement en voie d’amélioration. En revanche ces mécanismes sont insuffisants pour couvrir les phases aval :

1. la démonstration à l’échelle 1 des nouvelles solutions technologiques

(7 ≤ TRL ≤ 9) :

Franchissement de la « vallée de la mort »13, terminologie qui désigne le manque de ressource dans la phase comprise entre la démonstration d’une nouvelle technologie et la commercialisation avec une première réussite commerciale ou validation de marché ;

2. l’atteinte de la pleine maturité industrielle & commerciale de nouvelles solutions technologiques vertes :

Franchissement du gouffre de marché (ou « gouffre de Moore »14), terminologie qui désigne la transition entre l’adoption d’une nouvelle technologie par un premier client – acheteur stratégique – dans le cadre d’un projet pilote adapté à ses besoins spécifiques, et l’adoption par les clients n’achetant que des produits arrivés à pleine maturité possédant de solides références – acheteurs conservateurs, moins enclins à prendre des risques.

Le franchissement de ce gouffre de marché est particulièrement critique pour la construction navale du fait des spécificités du secteur et d’autant plus dans le contexte actuel de verdissement des navires.

Au-delà du développement des technologies, réduire ce gouffre de marché constitue un élément clef du verdissement des navires et de la pérennité à long terme de la filière maritime française.

12 Le ratio coûts d’étude/coûts unitaire produit est typiquement de 1/10 pour la construction navale, alors qu’il oscille entre 1/10 000 et 1/100 000 pour les autres industries du transport, en particulier l’automobile.

13 Yoshitaka Osawa & Kumiko Miyazaki (2006) An empirical analysis of the valley of death: Large‐scale R&D project performance in a Japanese diversified company, Asian Journal of Technology Innovation, 14:2, 93-116.

14 Moore, G. A. (1991) Crossing the chasm: Marketing and selling technology products to mainstream customers. / Rogers, E. M. (1962). Diffusion of innovations.

Voir graphique ci dessous illustrant ces 2 phases critiques aval.

Vers de nouveaux mécanismes de financement pour les grands navires de commerce « verts »

La filière maritime européenne s’est fixée deux grandes priorités pour répondre aux objectifs de l’OMI et de l’EGD (1) développer et valider avant 2030 les solutions nécessaires pour tous les types de navire et services maritimes permettant un transport maritime 0-émission avant 2050 et (2) renforcer la compétitivité des industries européennes maritimes dans le marché émergent des technologies vertes et (ré)ouvrir des nouvelles opportunités de marchés couverts actuellement par ses compétiteurs (notamment asiatiques).

Le partenariat stratégique « Zero-Emission Waterborne Transport » signé en juin 2021 entre les acteurs du monde maritime (Waterborne TP) et la Commission Européenne est un instrument important dans l’atteinte de cet objectif. Cependant les financements R&D supplémentaires qu’il offre ne couvrent que la partie amont de la mise à disposition de navires verts sur le marché (TRL ≤ 7).

La filière française dispose de son côté d’atouts importants pour développer le navire 0-émission, avec des acteurs de taille mondiale, des programmes R&D précurseurs (notamment Ecorizon® des CdA) , et peut s’appuyer sur des énergéticiens majeurs (TOTALEnergies, ENGIE, EDF, Air Liquide…). La filière française, et les CdA en particulier, se sont donc fixés un objectif encore plus ambitieux : offrir des navires 0-émissions sur toute la gamme de production hexagonale en 2030 avec un déploiement sur des navires de petite taille dès 202515 (cf. feuille de route GreenShip de la filière).

L’amélioration en cours des aides à l’innovation françaises (i_Demo) et européennes (ZEWT cPP, Innovation Fund) vont dans le bon sens mais ce n’est pas suffisant pour permettre le déploiement effectif des équipements verts à bord des navires et atteindre cet objectif. L’effort de R&D nécessaire couplé à la singularité des activités de la filière navale soulignée précédemment appellent à la mise en place de nouveaux mécanismes de financement plus incitatifs qui pourraient s’inscrire dans le cadre du plan France Relance et/ou s’appuyer sur les acteurs privés du secteur de l’Energie soumis au dispositif des CEEs.

15 En fonction de la mise à disponibilité effective (en volume, répartition géographique et coût) de combustibles maritimes verts (neutres en carbone ou sans carbone) par les énergéticiens.

>> Création d’un Fonds de soutien, ou d’une ligne de financement, à l’installation d’équipements verts pour les grands navires de commerce

Ce mécanisme bénéficierait aux chantiers de construction, de transformation et de réparation navale français pour le développement, la conception, la fourniture et l’intégration des technologies vertes sur les nouvelles séries de grands navires de commerce et sur des navires de commerce déjà existants.

L’intensité de l’aide, sa nature et les conditions de son application restent à définir dans le détail mais pourraient s’inspirer du Fond Innovation européen (« Innovation Fund » de la DG CLIMA) ou des règles du suramortissement fiscal bénéficiant actuellement aux armateurs français. Les demandes d’aide seraient approuvées sur la base d’un projet mature offrant un haut potentiel de réduction de GES.

Seuls les surcoûts liés aux équipements verts seraient éligibles, couverts à 40% avant la signature du contrat avec un armateur. Le reste de l’aide serait décaissée au fur et à mesure de l’installation des équipements à bord et sur la base des mesures GES réalisées lors de la première année d’exploitation du navire.

Le financement de cet instrument pourrait être assuré par les crédits des plans France Relance et France 2030 qui bénéficient aujourd’hui très peu au secteur de la construction navale contrairement à d’autres secteurs industriels, cela sur une durée d’au moins cinq ans à partir de 2021, extensible à 5 ans supplémentaires suivant les nouvelles technologies vertes accessibles à cette échéance. L’inclusion du transport maritime dans le système de quotas d’émissions de carbone pourra être aussi à l’avenir une source de financement de ce dispositif, si une part en est confiée aux Etats Membres.

L’instruction des dossiers pourrait être confiée à l’ADEME pour le compte de l’Etat.

Principe de fonctionnement du mécanisme, voir PJ de la note

Budget global nécessaire pour ce nouveau mécanisme : Les projections de chiffre d’affaire réalisé par la Filière pour les cinq prochaines années permettent d’estimer l’enveloppe globale de ce mécanisme de l’ordre de 1 Md€ sur 5 ans.

A titre de comparaison, le Plan automobile de 8 Md€, comprend 150 M€ pour la R&D, mais surtout 3 Md€ pour l’aide au développement et à l’acquisition de nouvelles technologies vertes (535 M€ de bonus à l’achat de véhicule électrique, 800 M€ de prime à la conversion, 600 M€ pour un fonds de soutien aux soustraitants automobiles, 200 M€ d’investissement pour la modernisation de la filière, et près de 850 M€ pour le projet de Gigafactory de batteries Saft-Stellantis-Renault réunis dans la coentreprise ACC (Automotive Cells Company).

>> Extension du dispositif des Certificats d’Economies d’Energie (CEE) au secteur du maritime

Principal mécanisme de financement de la transition énergétique, le dispositif des Certificats d’Economies d’Energie (CEE) pourrait constituer une option intéressante pour soutenir l’investissement dans le verdissement des grands navires, en le faisant peser en partie sur les énergéticiens émetteurs de GES. Il est néanmoins aujourd’hui difficilement applicable au secteur de la construction navale, contraint par le critère de territorialité du dispositif. En effet, seuls les navires opérant des trajets directs entre deux ports français (métropole, Guadeloupe, Guyane, La Réunion, Martinique, Mayotte et Saint-Pierre-et-Miquelon) peuvent faire l’objet d’opérations d’économies d’énergie éligibles aux CEE.

L’applicabilité du dispositif devrait être étendue à tous les navires fabriqués en France et sans restriction de navigation.

Une méthodologie de calcul dédiée aux « CEE maritimes » pourrait être développée sur la base des déclarations des émissions de dioxyde de carbone du secteur du transport maritime au niveau mondial (« Data Collecting System » de l’OMI) et/ou européen (règlement MRV UE 2015/757 « Shipping MRV Regulation »).